A fost publicat Indexul Global al Crimei organizate pe 2023: infracțiunile financiare reprezintă cea mai răspândită formă de activitate infracțională

Ultima jumătate a lunii septembrie 2023 a fost plină de evenimente importante în ceea ce privește prevenirea și combaterea spălării banilor. Ți-am pregătit în acest articol informații relevante despre cele mai recente noutăți AML din perioada 15-30.09. 2023 la nivel global! Documentul a fost elaborat de Ion Radu, lector AS Financial Markets și specialist în prevenirea și combaterea spălării banilor/finanțarea terorismului.

A doua ediție a Indexului Global al Crimei Organizate a fost publicată

Organizaţia Iniţiativa globală împotriva crimei organizate transnaţionale a publicat Global Organized Crime Index 2023. Oferind o viziune completă și holistică asupra dinamicii criminalității organizate, indicele evaluează toate cele 193 de state membre ale ONU în ceea ce privește, pe de o parte, anvergura și proporțiile criminalității și, pe de altă parte, reziliența sau capacitatea ţărilor de a contracara activitățile de criminalitate organizată.

Indicele global al criminalității organizate se bazează pe 3 elemente-cheie:

- amploarea, dimensiunea și impactul a 15 categorii de infracţiuni;

- structura și influența a 5 tipuri de participanți la activități infracționale;

- capacitatea țărilor de a combate criminalitatea organizată, măsurate prin 12 elemente de reziliență.

Evaluarea constată că infracțiunile financiare au ajuns pe primul loc ca fiind cea mai răspândită și predominantă formă de activitate infracțională devansând traficul de fiinţe umane și traficul de cocaină și de droguri sintetice. Infracțiunile financiare sunt omniprezente, vizând victime din toată structura societății și a sistemului economic, de la marile corporații la persoane fizice.

Corupția, în special în sectorul public, este în continuare un facilitator al crimei organizate, pe măsură ce aceasta continuă să pătrundă în toate sferele aparatului de stat. Reprezentanţii statului continuă să fie vectori dominanți ai criminalității organizate, iar pe măsură ce aceste interese infracționale racordate la stat își consolidează influența, se reduc drastic oportunitățile țărilor de a elabora sisteme de reziliență realiste, pentru a putea face față amenințării reprezentate de criminalitatea organizată.

În ceea ce privește criminalitatea, România (atașat profilul complet) a fost clasificată sub medie, 4.58/5.03 pe locul 142/193 la nivel global și pe locul 15/17 în Europa Centrala și de Est, criminalitatea fiind evaluată în zona de influenţă moderată. Criminalitatea financiară, criminalitatea informatică și traficul de persoane fiind scorate peste medie în zona semnificativă. Capacitatea autorităţilor de a combate fenomenul infracţional a fost evaluată ca având o influenţă semnificativă, care plasează România pe locul 38/193 la nivel global și pe 3/17 în Europa Centrală și de Est, scorul cel mai mare fiind obţinut la eficienţa cooperării internaţionale.

Mai jos scorurile a 10 ţări relevate pentru comparaţia cu România.

Scorul Criminalităţii / Scorul de Rezilienţă:

- Lebanon 7.10 [+0.34] / 3.46 [−0.54]

- Italy 6.22 [+0.41] / 6.46 [+0.17]

- France 5.82 [+0.16] / 6.96 [+0.13

- United States 5.67 [+0.17] / 7.13 [+0.54]

- Bulgaria 5.65 [+0.23] / 5.33 [+0.04

- Moldova 5.60 [+1.15] / 3.92 [+0.21]

- Germany 5.33 [+0.43] / 7.50 [−0.17]

- Hungary 4.62 [+0.12] / 4.88 [−0.21]

- Romania 4.58 [−0.01] / 6.00 [+0.42]

- Austria 4.13 [+0.09] / 7.50 [+0.08]

- Liechtenstein 2.27 [+0.40] / 8.46 [+0.04]

Clasamentul global poate fi consultat in secțiunea ”Anexe” a Evaluării

Alte noutăți AML importante

Printre alte evenimentele importante din perioada 15-30 septembrie 2023 trebuie menționat Raportul FCA (autoritatea de supraveghere financiară din UK) privind accesul și închiderea conturilor bancare și sechestrul de 1.8 mld de USD într-un caz extraordinar de spălare a banilor din Singapore. Citește detalii mai jos!

Închiderea conturilor în atenția autorităților UK

În lunile august-septembrie 2023, FCA a analizat modul în care în ultimele 12 luni instituţiile financiare au închis conturile clienţilor în contextul aplicării măsurilor de cunoaştere a clientelei pentru prevenirea şi combaterea spălării banilor şi combaterii finanţării terorismului. Concluziile raportului sunt relevante din punct de vedere al evaluării riscului clientului, al tipologiilor tranzacţionale care generează riscuri inacceptabile şi din prisma modului în care cea mai matură şi complexă piaţă financiară din Europa administrează relaţia cu clienţii indezirabili.

Din punct de vedere statistic, la nivel de instituţie financiară, procentul de închidere a conturilor persoanelor fizice a fost între 0,2% si 3,4%, iar în cazul persoanelor juridice între 1% si 6,9%. Refuzul de a deschide noi conturi s-a situat între 0,1 si 6,7% pentru persoane fizice si 0,2 şi 11,4% la persoane juridice.

Categoriile de clientelă cărora li s-au aplicat restricţii sunt:

- industria de divertisment pentru adulți;

- industria activelor digitale (inclusiv cripto);

- persoane cercetate pentru activităţi infracţionale;

- organizaţii non profit si neguvernamentale;

- case de amanet;

- partide politice;

- persoane expuse public (PEPs);

- refugiaţi;

- trusturi;

- nerezidenţi.

Tipologiile neuzuale identificate sunt:

- money mules;

- suspiciuni de spălare a banilor;

- fraude.

Raportul relevă şi alte informaţii relevante în contextul măsurilor suplimentare de cunoaştere a clientelei şi al evaluării riscurilor.

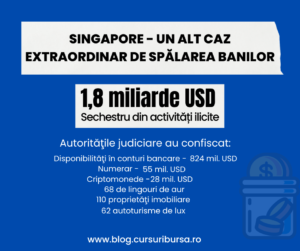

Singapore – sechestru pe 1,8 miliarde dolari din activități ilicite

Singapore se confruntă în această perioadă cu cel de-al treilea caz extraordinar de spălare a banilor după deja celebrele scandaluri WIRECARD si 1MDB (1Malaysia Development Berhad). Mass-media a publicat numeroase informații despre acest caz în august-septembrie 2023, iar autoritatea de supraveghere a emis un avertisment pentru piața financiară în acest context.

Autorităţile judiciare au confiscat în ultima perioadă, în mai multe acţiuni consecutive în total 1,76 miliarde USD, din care disponibilităţi în conturi bancare – 824 milioane USD, numerar – 55 milioane USD, cryptomonede – 28 millioane USD, 68 de lingouri de aur, 110 proprietăţi imobiliare şi 62 autoturisme de lux. Cele 10 persoane cercetate deţineau totodată numeroase bunuri de lux, printre care 546 bijuterii şi 164 ceasuri, plăteau 150.000USD/luna chirie pentru o proprietate de lux şi erau membrii unor cluburi de golf exclusiviste unde taxa de adeziune costă 700.000USD.

Activele ilicite au fost generate preponderent în industria jocurilor de noroc online cu sau fără licenţă.

Au fost implicaţi clienţi ai celor mai mari bănci locale şi internaţionale din Singapore printre care Standard Chartered, Credit Suisse, Julius Baer, Citigroup, Deutsche Bank, Malaysia’s CIMB Bank, DBS, Bank of Singapore şi United Overseas Bank. Persoanele fizice, aflate în arest, toate de origine chineză, au obţinut cetaţenii în schimbul transferurilor de capital, al achiziționării de proprietăți sau de obligațiuni de stat sau al investițiilor în entități corporative, din Cambodia, Dominica, Cipru, Turcia, Vanuatu, Saint Kitts and Nevis.

Deşi băncile implicate au întocmit RTS care au stat la baza demarăriii cercetărilor de către autorităţi, în prezent există o campanie mass media şi în parlamentul naţional care pune sub semnul întrebării eficienţa măsurilor KYC/AML cu impact negativ asupra reputaţiei sistemului financiar-bancar din Singapore.

Care au fost măsurile reactive luate de sistemul financiar bancar? Au aplicat măsuri de derisking, şi au trecut la închiderea conturilor şi refuzul acceptării de noi clienţi care se încadrează în profilul de risc al persoanelor implicate, respectiv origine China şi cetăţenie de tip „golden passport”. Totodată, instituţiile financiare au anunţat că deschiderea de noi conturi în domeniul private banking şi al investiţiilor pe piaţa de capital se face după verificări amănunţite care pot să dureze până la trei luni. Invățăminte relevante pot fi reținute din acest caz.

Descoperă și alte noutăți AML importante în documentul atașat:

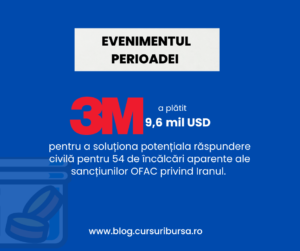

Evenimentul perioadei

Corporaţia internaţională 3M, cu sediul în SUA – Minnesota, aflată pe locul 102 în topul Fortune 500, a fost de acord să plătească 9,6 milioane USD pentru a soluționa potențiala răspundere civilă pentru 54 de încălcări aparente ale sancțiunilor OFAC privind Iranul. Această conduită a avut loc între 2016 și 2018, când o filială 3M cu sediul în Elveția, 3M (East) AG , a vândut cu bună știință, prin intermediul unui intermediar din Germania, produse către Bonyad Taavon Naja, o entitate controlată de autorităţile din Iran. Ca factori agravanţi şi favorabili, OFAC a stabilit că încălcările regimurilor sancţionatorii au fost grave, dar notificate autorităţilor în mod voluntar de către compania sancţionată.

Puteți citi mai multe detalii despre acest eveniment pe site-ul oficial OFAC.

Declarația perioadei

Aakar Patel, președintele consiliului de administrație al Amnesty International India a declarat :„Sub pretextul combaterii terorismului, guvernul indian a profitat de recomandările FATF pentru a-și intensifica arsenalul legislativ de combatere a finanţării terorismului, care este folosit în mod abuziv pentru a reduce la tăcere oponenții”

Citește și: Pig Butchering: o nouă tipologie de înșelăciune în investiții.